Un Leverage/Short est un produit qui amplifie les variations quotidiennes d’un sous-jacent avec un effet de levier fixe. Ils sont en général développés et calculés directement par des fournisseurs d’indices ou par l’émetteur du certificat.

Les indices Leverage à levier ont pour objectif d’amplifier plusieurs fois la performance quotidienne d’un indice ou d’une action (déduction faite du coût de financement et des frais). Ces produits vont prendre de la valeur en cas de hausse du sous-jacent.

Exemple : Lorsque l’indice CAC 40 affiche sur la journée une hausse de 2%, un Leverage CAC 40 x4 progresse de 8%, et inversement.

Les indices Short à levier amplifient, quant à eux, plusieurs fois la performance quotidienne inversée d’un indice (incluant la rémunération et les coûts liés à la stratégie). Ces produits vont prendre de la valeur en cas de baisse du sous-jacent.

Exemple : Lorsque l’indice CAC 40 baisse sur la journée de 1%, un Short CAC 40 x3, augmente de 3%, et inversement.

Pour éviter une perte totale du capital en cas de très fortes variations journalières, les indices ont chacun des barrières d’ajustement définies. Dans le cas de l’indice LevDAX® x2 par exemple, cette barrière est fixée à 25 %. Si l’indice de base de référence DAX® perd plus de 25 % au cours d’une journée de négociation par rapport au cours de clôture de la veille, le LevDAX® x2 est censé perdre plus de la moitié de son prix. Avec la barrière d’ajustement, le prix de référence est ajusté pendant la journée. Un nouveau jour est donc simulé à partir du moment où ce niveau est atteint.

L’achat d’un produit Leverage ou Short entraîne des frais. Ce sont des frais qui sont principalement liés à la couverture de la position par l’émetteur.

Exemple concret :

| Cours de référence | Variation | Leverage CAC *2 | Var Lev *2 | Short CAC x2 | Var Short x2 | Leverage CAC x10 | Var Lev x10 | |

| Niveau initial | 100 | 100 | 100 | 100 | ||||

| Jour 1 | 102 | 2.00% | 104.00 | 4.00% | 96.00 | -4.00% | 120.00 | 20.00% |

| Jour 2 | 100.5 | -1.47% | 100.94 | -2.94% | 98.82 | 2.94% | 102.35 | -14.71% |

| Jour 3 | 101 | 0.50% | 101.95 | 1.00% | 97.84 | -1.00% | 107.45 | 4.98% |

| Jour 4 | 100 | -.99% | 99.93 | -1.98% | 99.78 | 1.98% | 96.81 | -9.90% |

| Jour 5 | 102.5 | 2.50% | 104.92 | 5.00% | 94.79 | -5.00% | 121.01 | 25.00% |

| Jour 6 | 104 | 1.46% | 107.99 | 2.93% | 92.01 | -2.93% | 138.72 | 14.63% |

| Jour 7 | 103 | 0.96% | 105.92 | -1.92% | 93.78 | 1.92% | 125.38 | -9.62% |

| Jour 8 | 103.5 | 0.49% | 106.95 | 0.97% | 92.87 | -0.97% | 131.47 | 4.85% |

| Variation globale | 3.50% | 6.95% | -7.13% | 31.47% |

En raison du calcul quotidien du produit, l’effet de levier qui serait calculé sur une période plus longue qu’une journée ne sera pas égal à l’effet de levier fixe du produit qui est quotidien. De même, si le sous-jacent revient à son niveau initial, le produit a très peu de chance de revenir également au même niveau. Cela dépendra de toutes les variations quotidiennes intermédiaires.

1 – Comment acheter ou vendre les Leverage/Short ?

La négociation des Leverage/Short s’effectue de la même manière que pour l’ensemble des produits de Bourse, il suffit de passer un ordre d’achat ou de vente à un intermédiaire financier (Etablissement bancaire, courtier en ligne).

Par ailleurs, les Leverage/Short sont négociables à partir d’un compte-titres ordinaire (CTO) et peuvent être négociés de 8h à 18h30 ou jusqu’à 22h en fonction de votre intermédiaire.

2 – Le rôle des émetteurs

Les émetteurs de Leverage/Short (Etablissements financiers) structurent, commercialisent, assurent leurs liquidités et financent une partie de l’investissement via les frais de gestion.

Produits à effet de levier présentant un risque de perte du capital en cours de vie et à l’échéance.

Ces produits s’adressent à des investisseurs avertis possédant suffisamment d’expérience pour comprendre leurs caractéristiques et, pour en évaluer les risques et capables de suivre leur évolution en temps réel.

Les Cappés et Floorés sont des certificats permettant aux investisseurs d’obtenir une valeur maximale de remboursement si le cours du sous-jacent clôture, pour les Cappés, au-dessus d’une borne haute et pour les Floorés, en dessous d’une borne basse.

Ce constat est fait à la maturité soit la date de fin de vie du certificat.

Chaque Certificat dispose de deux bornes, une borne haute et une borne basse dont la distance détermine la valeur maximale de remboursement. Avec une parité de 1, si la distance entre les deux bornes est de 100 points, la valeur maximale de remboursement à maturité sera de 100 euros. Si elle est de 200 points la valeur maximale de remboursement sera de 200 euros et ainsi de suite.

Les investisseurs ayant une anticipation modérément haussière, stable ou légèrement baissière sur un sous-jacent pourront se diriger vers un Cappé.

Pour un certificat Cappé le niveau de la borne haute par rapport au cours du sous-jacent, aura un impact très important sur le profil de rendement potentiel et le niveau de la borne basse aura un impact très important sur le profil de risque attendu du produit (perte totale du capital).

Les données chiffrées* utilisées dans ces illustrations n’ont qu’une valeur indicative et informative, l’objectif étant de décrire le mécanisme du produit. Elles ne préjugent en rien de résultats futurs et ne sauraient constituer en aucune manière une offre commerciale. Les gains ou pertes éventuels sont exprimés hors frais, fiscalité applicable, taux de change et frais liés au cadre d’investissement (frais de courtage, droits de garde…)

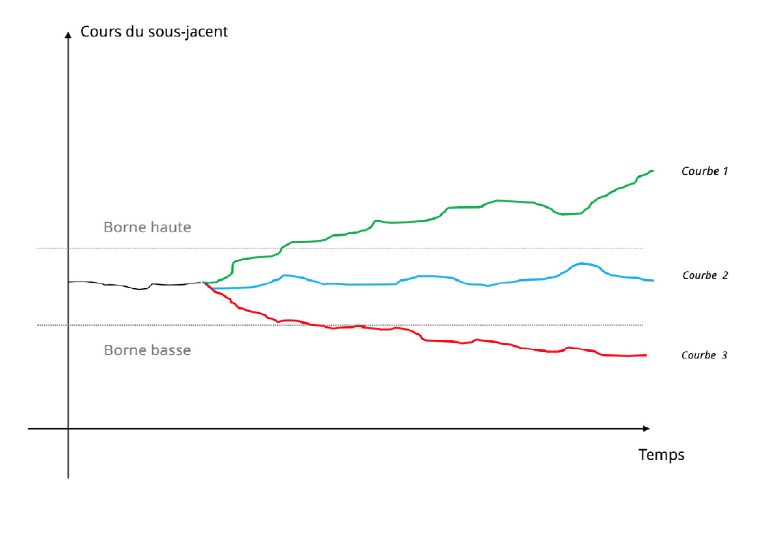

1er cas : la borne haute est supérieure au cours initial du sous-jacent

L’investisseur n’obtiendra la valeur maximale de remboursement que dans le cas où le cours du sous-jacent clôture à la maturité du produit au-dessus de cette borne haute.

Sinon l’investisseur subira une perte en capital qui peut être intégrale si le cours du sous jacent clôture sous la borne basse.

2eme cas : la borne haute est inférieure au cours initial du sous-jacent

L’investisseur peut espérer obtenir la valeur maximale de remboursement dans 3 cas :

Les données chiffrées* utilisées dans ces illustrations n’ont qu’une valeur indicative et informative, l’objectif étant de décrire le mécanisme du produit. Elles ne préjugent en rien de résultats futurs et ne sauraient constituer en aucune manière une offre commerciale. Les gains ou pertes éventuels sont exprimés hors frais, fiscalité applicable, taux de change et frais liés au cadre d’investissement (frais de courtage, droits de garde…)

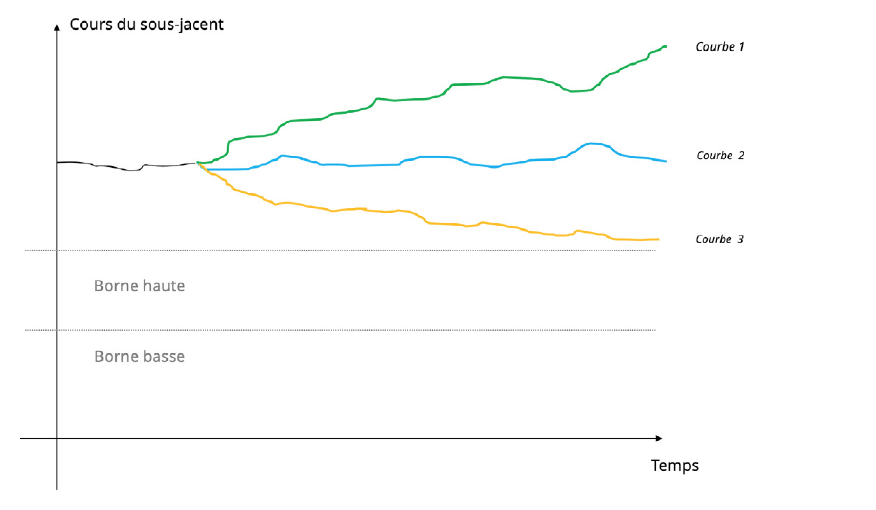

Les investisseurs ayant une anticipation modérément baissière, stable ou légèrement haussière sur un sous-jacent pourront se diriger vers un Flooré. Imaginons un sous-jacent cotant actuellement 5850 points dont un investisseur anticipe une baisse qui n’irait pas au-delà des 5600 points dans 6 mois.

Un investisseur décide d’utiliser un certificat Flooré de borne basse 5800 points, de borne haute 6000 points et, de maturité 7 mois.

Ce produit cote 131 euros et peut être potentiellement remboursé à 200 euros (6000-5800).

3 scénarios sont alors possibles :

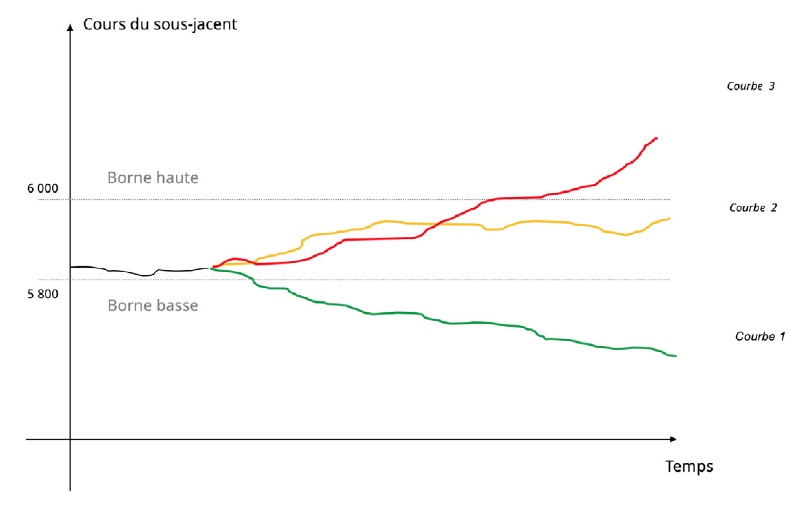

1er cas, favorable, l’investisseur a raison dans son anticipation. A maturité, le sous-jacent clôture au-dessous de la borne basse de 5800 points. Le certificat Flooré de borne basse 5800 points et de borne haute 6000 points acheté 131 euros est donc remboursé à sa valeur maximale soit 200 euros. La plus-value dans ce cas est de 69 euros soit 52,6% pour l’investisseur à maturité hors frais de courtage et fiscalité.

2eme cas, défavorable cette fois, l’investisseur se trompe dans son anticipation. A maturité le sous-jacent clôture entre les deux bornes, à 5940 points. L’investisseur recevra alors la différence entre la borne haute et le cours du sous-jacent, soit 6000 points moins 5940 points égal 60 euros.

L’investisseur subit une perte en capital de 71 euros, soit 54,2% de moins-value hors frais de courtage.

3eme cas, également défavorable, l’investisseur se trompe davantage : le sous-jacent clôture au-dessus des 6000 points au bout de 6 mois. Le certificat Flooré perd alors toute valeur et l’investisseur la totalité de son capital investi. L’investisseur subit alors une perte intégrale du capital investi.

L’intérêt de certificat Flooré est de bénéficier d’un gain potentiel de 52,6% si le sous-jacent baisse de plus de 0,85% dans les 7 mois à venir. En revanche en cas de hausse du sous-jacent, il présente un risque de perte capital qui peut être intégrale si le sous-jacent clôture au-dessus de la borne haute.

L’intérêt de certificat Flooré est de bénéficier d’un gain potentiel de 52,6% si le sous-jacent baisse de plus de 0,85% dans les 7 mois à venir. En revanche en cas de hausse du sous-jacent, il présente un risque de perte capital qui peut être intégrale si le sous-jacent clôture au-dessus de la borne haute.

Comme tous les produits de Bourse, un investisseur qui fait l’acquisition d’un Cappé ou d’un Flooré peut revendre son produit avant la maturité. Avant cette date, le cours du produit dépendra notamment, du cours du sous-jacent par rapport aux bornes du produit, du temps restant jusqu’à la maturité, et de la volatilité.

Pour résumer :

Les stability sont des produits de bourse qui permettent de bénéficier de la stabilité d’un sous-jacent sur une période donnée.Ces produits offrent un remboursement fixe si le sous-jacent se maintient dans un intervalle prédéfini pendant toute la vie du produit jusqu’à échéance.

Le produit est caractérisé par son niveau de barrière inférieure, son niveau de barrière supérieure, la valeur de son remboursement et sa maturité.

Ainsi, si durant la durée de vie du produit, le niveau du sous-jacent touche l’une des deux barrières, le produit est désactivé et vous perdez la totalité du montant investi. Au contraire, si le sous-jacent n’a jamais touché ni franchi l’une des deux barrières à échéance, le produit vaudra la valeur de son remboursement.

Exemple : Soit un stability

1er Scenario :

Le cours du sous-jacent ne touche jamais l’une des deux barrières pendant toute la durée de vie du produit . A maturité, l’investisseur touche la valeur de remboursement.

2nd Scenario :

Le cours du sous-jacent touche l’une des deux barrières avant la maturité du produit, dans ce cas, la valeur du produit est nulle et tout le capital investi est perdu.

La valeur d’un stability oscille entre 0 et sa valeur de remboursement, un prix élevé indique une faible probabilité d’atteindre l’une des deux barrières tandis qu’un un prix faible indique une forte probabilité de toucher l’une des deux barrières.

Ainsi, on comprend que certains paramètres vont influencer le prix du stability :

Des risques sont associés à toutes les formes d’investissement. Il est conseillé de bien s’informer et de connaître le fonctionnement des Certificats. Généralement, un investissement à fort potentiel de rendement comporte des risques plus importants. Certains investissements peuvent entrainer une perte totale des capitaux investis, ou même, pour les investissements les plus spéculatifs, une perte supérieure aux capitaux investis.

Il faudra bien comprendre les mécanismes sous-jacents et les risques encourus.

En particulier, il est important de connaitre les points suivants :

Ce document pédagogique n’est pas un document de conseils pour investir en bourse. Les informations données dans ce document sont à titre informatif. Vous êtes seul responsable des éventuelles décisions que vous prendrez sur la base de ces informations. Il est conseillé de se renseigner auprès d’un conseil en investissement agréé avant de prendre une décision d’investissement.